納付のご案内

最終更新日:2025年12月23日

ページID:000002862

主な特別区税等の納付の種類

- 住民税(特別区民税・都民税・森林環境税)は、1月1日現在居住する区市町村で、前年中の所得に対して課税され、納付することになります。 なお、1月2日以降に転出等により住所地が変わっても納付する区市町村は変わりません。

- 軽自動車税(種別割)は、4月1日現在主たる定置場としている市区町村で、軽自動車等の所有者等(納税義務者)に課税されます。

住民税(特別区民税・都民税・森林環境税)の普通徴収分

毎月の給与から住民税(特別区民税・都民税・森林環境税)を差引くことが出来ない方は、区から直接本人に交付される納税通知書及び納付書によって納付していただきます。

(1)普通徴収分の納期限

※末日が土曜日・日曜日・祝休日の場合は翌日の開庁日が納期限です。

(2)普通徴収の納付方法

(a)窓口納付

次のいずれかの窓口で納めてください。

・ 銀行、信用金庫、信用組合

・ゆうちょ銀行・郵便局の窓口

・区役所6階税務課、特別出張所

・コンビニエンスストア(30万円以下)詳しくは、「コンビニエンスストア等での収納について」をご覧ください。

(b)口座振替

住民税の普通徴収の納税には、納め忘れのない口座振替が便利です。詳しくは「口座振替(普通徴収)について」をご覧ください。

軽自動車税(種別割)は、口座振替に対応しておりません。

(c)スマートフォン決済アプリによる納付〈モバイルレジ・電子マネー〉

スマートフォンでアプリをダウンロードした上で、請求書に印刷されたバーコードをアプリ内のカメラで読み取り、ネットバンキングやクレジットカード、電子マネーを利用してお支払いができるサービスです。詳しくは、「スマートフォン決済アプリ(モバイルレジ・電子マネー)での納付」をご覧ください。

(d)証券納付委託

先日付小切手や約束手形等の納付委託により、区税をお支払いいただいくことも可能です。詳しくは、「証券納付委託について」をご覧ください。

(e)Pay-easy(ペイジー)納付

Pay-easy(ペイジー)とは、Pay-easy(ペイジー)マーク付きの納付書に記載された「収納機関番号」「納付番号」「確認番号」「納付区分」を入力することで、Pay-easy(ペイジー)対応金融機関ATM、パソコン、スマートフォンからお支払いができるサービスです。詳しくは、「Pay-easy(ペイジー)での納付」をご覧ください。

(f)地方税統一QRコード(eL-QR)、eL番号(納付番号等)による納付

納付書に印字しているeL-QRやeL番号を利用して、スマートフォンやパソコン、ATM等で様々な納付ができます。詳しくは「地方税お支払いサイト」をご覧ください。

(3)納付の際のご注意

(1)普通徴収分の納期限

| 第1期分 | → | 6月末 |

| 第2期分 | → | 8月末 |

| 第3期分 | → | 10月末 |

| 第4期分 | → | 翌年1月末 |

(2)普通徴収の納付方法

(a)窓口納付

次のいずれかの窓口で納めてください。

・ 銀行、信用金庫、信用組合

・ゆうちょ銀行・郵便局の窓口

・区役所6階税務課、特別出張所

・コンビニエンスストア(30万円以下)詳しくは、「コンビニエンスストア等での収納について」をご覧ください。

(b)口座振替

住民税の普通徴収の納税には、納め忘れのない口座振替が便利です。詳しくは「口座振替(普通徴収)について」をご覧ください。

軽自動車税(種別割)は、口座振替に対応しておりません。

(c)スマートフォン決済アプリによる納付〈モバイルレジ・電子マネー〉

スマートフォンでアプリをダウンロードした上で、請求書に印刷されたバーコードをアプリ内のカメラで読み取り、ネットバンキングやクレジットカード、電子マネーを利用してお支払いができるサービスです。詳しくは、「スマートフォン決済アプリ(モバイルレジ・電子マネー)での納付」をご覧ください。

(d)証券納付委託

先日付小切手や約束手形等の納付委託により、区税をお支払いいただいくことも可能です。詳しくは、「証券納付委託について」をご覧ください。

(e)Pay-easy(ペイジー)納付

Pay-easy(ペイジー)とは、Pay-easy(ペイジー)マーク付きの納付書に記載された「収納機関番号」「納付番号」「確認番号」「納付区分」を入力することで、Pay-easy(ペイジー)対応金融機関ATM、パソコン、スマートフォンからお支払いができるサービスです。詳しくは、「Pay-easy(ペイジー)での納付」をご覧ください。

(f)地方税統一QRコード(eL-QR)、eL番号(納付番号等)による納付

納付書に印字しているeL-QRやeL番号を利用して、スマートフォンやパソコン、ATM等で様々な納付ができます。詳しくは「地方税お支払いサイト」をご覧ください。

(3)納付の際のご注意

- 期別を間違えて納付した場合でも別の期に充てることはできかねます。納期限までに納めなかった場合、遅延した日数に応じた延滞金を加算することが地方税法で定められています。

住民税(特別区民税・都民税・森林環境税)の特別徴収分

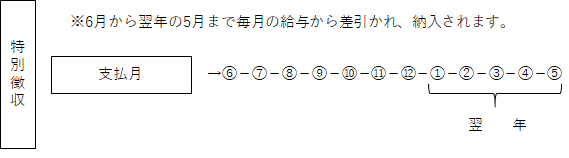

給与所得者の方は、区から給与支払者(特別徴収義務者)あてに特別徴収税額の通知書及び納入書が交付され、毎月の給与から差引いて本人に代わり、納めていただきます。詳しくは、「給与からの特別徴収に関する手続き」をご覧ください。

(1)特別徴収分の納期限

※10日が土曜日・日曜日・祝休日の場合は翌日の開庁日が納期限です。

(2)退職等で給与の支払いを受けなくなったとき

特別徴収で住民税(特別区民税・都民税・森林環境税)を納めていた給与所得の方が退職等により、給与の支払いを受けなくなった時は、退職時に住民税の税額を一括徴収された場合を除き、その残額は普通徴収でお納めいただきます。

(3)普通徴収から特別徴収への切り替えをご希望の方

普通徴収で住民税が課税されている方でご希望の場合、普通徴収から特別徴収へ切り替えることができます。特別徴収は特別徴収義務者(雇用主)を通じてお納めいただく納税方法ですので、必ず特別徴収義務者(雇用主)の承諾が必要になります。手続きは特別徴収義務者(雇用主)と区役所税務課との間でおこないます。詳細は特別徴収義務者(雇用主)よりお問い合わせください。

| 6月から翌年5月分 | → | 翌月10日 |

(2)退職等で給与の支払いを受けなくなったとき

特別徴収で住民税(特別区民税・都民税・森林環境税)を納めていた給与所得の方が退職等により、給与の支払いを受けなくなった時は、退職時に住民税の税額を一括徴収された場合を除き、その残額は普通徴収でお納めいただきます。

(3)普通徴収から特別徴収への切り替えをご希望の方

普通徴収で住民税が課税されている方でご希望の場合、普通徴収から特別徴収へ切り替えることができます。特別徴収は特別徴収義務者(雇用主)を通じてお納めいただく納税方法ですので、必ず特別徴収義務者(雇用主)の承諾が必要になります。手続きは特別徴収義務者(雇用主)と区役所税務課との間でおこないます。詳細は特別徴収義務者(雇用主)よりお問い合わせください。

軽自動車税(種別割)

(1)軽自動車税(種別割)の納期限

※末日が土曜日・日曜日・祝休日の場合は翌日の開庁日が納期限です。

(2)軽自動車税(種別割)の納付方法

(a)窓口納付

次のいずれかの窓口で納めてください。

・ 銀行、信用金庫、信用組合

・ゆうちょ銀行・郵便局の窓口

・区役所6階税務課、特別出張所

・コンビニエンスストア 詳しくは、「コンビニエンスストア等での収納について」をご覧ください。

(b)スマートフォン決済アプリによる納付〈モバイルレジ・電子マネー〉

スマートフォンでアプリをダウンロードした上で、請求書に印刷されたバーコードをアプリ内のカメラで読み取り、ネットバンキングやクレジットカードを利用してお支払いができるサービスです。詳しくは、「スマートフォン決済アプリ(モバイルレジ・電子マネー)での納付」をご覧ください。

(c)証券納付委託

先日付小切手や約束手形等の納付委託により、区税をお支払いいただいくことも可能です。詳しくは、「証券納付委託について」をご覧ください。

(d)Pay-easy(ペイジー)納付

Pay-easy(ペイジー)とは、Pay-easy(ペイジー)マーク付きの納付書に記載された「収納機関番号」「納付番号」「確認番号」「納付区分」を入力することで、Pay-easy(ペイジー)対応金融機関ATM、パソコン、スマートフォンからお支払いができるサービスです。詳しくは、「Pay-easy(ペイジー)での納付」をご覧ください。

(e)地方税統一QRコード(eL-QR)、eL番号(納付番号等)による納付

納付書に印字しているeL-QRやeL番号を利用して、スマートフォンやパソコン、ATM等で様々な納付ができます。詳しくは「地方税お支払いサイト」をご覧ください。

(3)納付の際のご注意

| 1年分 | → | 5月末日 |

(2)軽自動車税(種別割)の納付方法

(a)窓口納付

次のいずれかの窓口で納めてください。

・ 銀行、信用金庫、信用組合

・ゆうちょ銀行・郵便局の窓口

・区役所6階税務課、特別出張所

・コンビニエンスストア 詳しくは、「コンビニエンスストア等での収納について」をご覧ください。

(b)スマートフォン決済アプリによる納付〈モバイルレジ・電子マネー〉

スマートフォンでアプリをダウンロードした上で、請求書に印刷されたバーコードをアプリ内のカメラで読み取り、ネットバンキングやクレジットカードを利用してお支払いができるサービスです。詳しくは、「スマートフォン決済アプリ(モバイルレジ・電子マネー)での納付」をご覧ください。

(c)証券納付委託

先日付小切手や約束手形等の納付委託により、区税をお支払いいただいくことも可能です。詳しくは、「証券納付委託について」をご覧ください。

(d)Pay-easy(ペイジー)納付

Pay-easy(ペイジー)とは、Pay-easy(ペイジー)マーク付きの納付書に記載された「収納機関番号」「納付番号」「確認番号」「納付区分」を入力することで、Pay-easy(ペイジー)対応金融機関ATM、パソコン、スマートフォンからお支払いができるサービスです。詳しくは、「Pay-easy(ペイジー)での納付」をご覧ください。

(e)地方税統一QRコード(eL-QR)、eL番号(納付番号等)による納付

納付書に印字しているeL-QRやeL番号を利用して、スマートフォンやパソコン、ATM等で様々な納付ができます。詳しくは「地方税お支払いサイト」をご覧ください。

(3)納付の際のご注意

- 軽自動車税(種別割)のお支払いは、口座振替には対応しておりません。

- スマートフォン決済アプリ(モバイルレジ・電子マネー)、Pay-easy(ペイジー)、eL番号等で納付した場合、納税証明書欄に押印されません。車検用の納税証明書がお急ぎで必要な方は、窓口納付をご利用ください。

- 複数年度分の納付書をお持ちの場合や、複数台数の所有により納付書が複数ある場合は、納付の順番と重複納付に気をつけてください。

- 軽自動車等を廃車・売却・譲渡などで所有しなくなった場合は、必ず届け出をしてください。手続きをしないと課税され続けてしまいます。登録・廃車の手続き場所は車種により異なります。詳しくは「軽自動車税(種別割)について 」をご覧ください。

納税相談

延滞金

平成26年1月1日以降の期間について、延滞金の計算は納期限の翌日から納付の日までの日数に応じて、次の率により計算します。

延滞金の率

(平成26年から、「特例基準割合7.3%未満」を前提として下記の特例割合です。)

※「特例基準割合」について

「特例基準割合」とは、租税特別措置法第93条第2項の規定により、その各年の前年11月30日まで(平成26年から令和2年にかけては、その各年の前年12月15日まで)に「財務大臣が告示した割合に年1%の割合を加算した割合」です。

なお、特例基準割合が年7.3%に満たない場合は、上記「特例」の割合が適用となります。

また、特例基準割合が年7.3%以上の場合は「本則(7.3%)」の扱いとなります。

延滞金は、次の算式により計算します。

【A】

・日数A 各納期限の翌日から1月を経過する日までの期間

・延滞金の率A 平成25年12月31日まで : 基準割引率 + 4%

平成26年1月1日以降 : 特例基準割合 + 1%

【B】

・日数B 各納期限の翌日から1月を経過した日以降、納付の日までの期間

・延滞金の率B 平成25年12月31日まで : 14.6%

平成26年1月1日以降 : 特例基準割合 + 7.3%

※上記計算の基礎となる税額に1,000円未満の端数があるとき、又はその税額の全額が2,000円未満であるときは、その端数金額又はその全額を切り捨てます 。

延滞金の確定金額に100円未満の端数があるとき、又はその全額が1,000円未満であるときは、その端数金額又はその全額を切り捨てます。

延滞金の率

(平成26年から、「特例基準割合7.3%未満」を前提として下記の特例割合です。)

|

改正前

|

改正後

|

||||

|

本則

|

特例

~平成25年まで

(基準割引率+4%) |

本則

|

特例

平成26年1月1日以降

(「特例基準割合:7.3%未満」を前提) |

||

|

延

滞

金

|

各納期限の翌日から

1月を経過する日までの期間 |

7.3%

|

(平成25年中)

4.3%

|

7.3%

|

「特例基準割合(※)+1%」

(年7.3%が限度です。)

|

|

(その後の期間)

各納期限の翌日から

1月を経過した日以降 納付の日までの期間 |

14.6%

|

-

|

14.6%

|

「特例基準割合(※)+7.3%」

|

|

※「特例基準割合」について

「特例基準割合」とは、租税特別措置法第93条第2項の規定により、その各年の前年11月30日まで(平成26年から令和2年にかけては、その各年の前年12月15日まで)に「財務大臣が告示した割合に年1%の割合を加算した割合」です。

なお、特例基準割合が年7.3%に満たない場合は、上記「特例」の割合が適用となります。

また、特例基準割合が年7.3%以上の場合は「本則(7.3%)」の扱いとなります。

延滞金は、次の算式により計算します。

| 延滞金総額 = 【A】 + 【B】 |

【A】

| ( 滞納税額 × 日数A × 延滞金の率A ) ÷ 365 |

・日数A 各納期限の翌日から1月を経過する日までの期間

・延滞金の率A 平成25年12月31日まで : 基準割引率 + 4%

平成26年1月1日以降 : 特例基準割合 + 1%

【B】

| ( 滞納税額 × 日数B × 延滞金の率B ) ÷ 365 |

・日数B 各納期限の翌日から1月を経過した日以降、納付の日までの期間

・延滞金の率B 平成25年12月31日まで : 14.6%

平成26年1月1日以降 : 特例基準割合 + 7.3%

※上記計算の基礎となる税額に1,000円未満の端数があるとき、又はその税額の全額が2,000円未満であるときは、その端数金額又はその全額を切り捨てます 。

延滞金の確定金額に100円未満の端数があるとき、又はその全額が1,000円未満であるときは、その端数金額又はその全額を切り捨てます。

審査請求(不服申立て)

納税者は、区税の賦課決定処分等について不服がある場合は、新宿区長に対して審査請求(不服申立て)を行うことができます。

審査請求ができる期間は、原則として処分があったことを知った日から3か月以内です。

詳細は、各通知書等をご参照ください。

審査請求ができる期間は、原則として処分があったことを知った日から3か月以内です。

詳細は、各通知書等をご参照ください。

本ページに関するお問い合わせ

新宿区 総務部-税務課

【住民税及び軽自動車税(種別割)の納付について】

収納管理係 電話:03-5273-4139 FAX:03-3209-1460

【納税相談について】

滞納対策課 滞納対策係 電話:03-5273-4534 FAX:03-5273-3540

【住民税及び軽自動車税(種別割)の納付について】

収納管理係 電話:03-5273-4139 FAX:03-3209-1460

【納税相談について】

滞納対策課 滞納対策係 電話:03-5273-4534 FAX:03-5273-3540

本ページに関するご意見をお聞かせください

区政についてのご意見・ご質問は、ご意見フォームへ。